【史上最大借壳上市案例】绿地集团借壳金丰投资A股上市

名气不大的上海金丰投资股份有限公司(以下简称金丰投资)与跻身世界500强的绿地集团扯上关系,缘自于绿地集团整体借壳上市。今年4月23日,金丰投资经中国证监会上市公司并购重组审核委员会的审核,获得“有条件”通过,标志着绿地集团整体借壳上市完成了关键性一步。

金丰投资此次重大资产重组事项没有全部获批,其中一个重要原因是重组方案中缺少了盈利承诺,因此目前是有条件获批。事实上,绿地集团承诺兑现金丰投资未来三年不低于165亿元的净利润已经浮出水面,但其距最终成功上市还差“临门一脚”。接下来,此次重组事项还须经过中国证监委核准,经过资产交割等流程,继而完成公司注册资本及经营范围工商变更登记等工作,直至最终完成股票更名,通常需要大约1至2个月的时间。绿地集团整体上市一旦获准,将是今年A股最大借壳上市的成功案例。

.jpg)

金丰投资开启清壳之路

自2013年8月绿地借壳盛高置地(控股)有限公司(00337.HK,现已更名为“绿地香港”)登陆H股以来,其重登A股的愿望一直没有放弃。2013年底,绿地即将借壳金丰投资的消息一度甚嚣尘上。金丰投资在业务上进行一系列剥离和重组,开始清壳之路。

根据2014年金丰投资公布的相关重组方案,金丰投资拟通过资产置换和发行股份购买资产方式重组,注入绿地集团100%股权,预估值达655亿元,这也刷新了A股史上的借壳纪录。

此次重组方案分为两个部分。首先,金丰投资以全部资产及负债与上海地产集团持有的绿地等额股权进行置换,拟置出资产由上海地产集团或其指定的第三方主体承接,预估值为23亿元。

随后,金丰投资向绿地全体股东非公开发行A股股票购买其持有的绿地股权。经预估,拟注入资产的预估值为655亿元。为此,金丰投资拟以5.58元/股的价格,非公开发行合计113.26亿股用于支付上述对价。

公告称,截至2013年9月30日,金丰投资母公司的银行债务共计25.51亿元。金丰投资承诺对该等银行债务进行清偿或就该等债务转移事项取得相关债权人及保证人的同意。

其实,自2013年7月2日发布停牌公告始,金丰投资就开始为迎接绿地入主做了不少债务处理的准备。2013年11月金丰投资公告,宣布出售旗下酒店资产,将位于上海浦东新区金港路318号的富豪金丰酒店出售给上海东祥实业有限公司,出售价格以经评估后的市场价值为依据确定为6亿元。而根据金丰投资2013年半年报显示,该酒店经营稳定,报告期内共实现收入2206.78万元,比去年同期增长15.86%。

在出售富豪金丰酒店后,2014年3月1日,金丰投资再次发布公告称其欲将上海金益酒店管理有限公司增资并挂牌转让。

.jpg)

绿地的困扰

其实,绿地早在2004年就想上市,然而职工持股会成为其上市的拦路虎。根据中国证券监督管理委员会法律部关于职工持股会及工会持股有关问题的法律意见(法协字〔2002〕第115号),职工持股会不具备成为上市公司股东及发起人的主体资格,其成为上市公司的股东与其设立和活动的宗旨不符。

绿地的职工持股会成立于1997年3月,最初占绿地18.88%股权。期间经过20多次的增资扩股,最高时职工持股会占股高达58.77%。2013年12月末,上海市国资委新一轮改革方案刚落地,绿地宣布引入战略投资者,包括平安创新资本、鼎晖嘉熙、宁波汇盛、珠海普罗和上海国投协力发展五家PE机构。职工持股会持有股权被稀释到29.09%。

截至本重组方案签署日,绿地职工持股会共有成员982人,合计持有绿地出资额37.67亿元,占绿地集团股权比例29.09%。

高比例的职工持股是投资者尤其是机构投资者忌讳的一点。职工持股比例高对股价的影响会有多大,得看上市时跟承销商签订的锁定协议是多久。按惯例,职工持股比例过高,上市以后不排除会有抛压的可能出现,最坏的结果是出现破发或者跌停。

格林兰(GREENLAND)计划

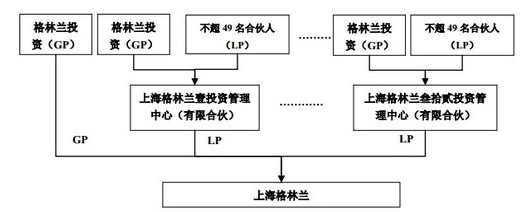

绿地在此次重组方案中,用有限合伙制的形式解决了职工持股会不能成为上市主体股东的这个老大难问题,为此次A股上市扫清障碍,绿地集团系列“有限合伙”的安排也成为此次重组方案中的最大亮点!

由于有限合伙形式50人的人数上限,绿地将982个拥有股权的员工拆分为32个小有限合伙形式(上海格林兰投资管理中心1-32),组成了上海格林兰有限合伙,作为员工持股平台。由绿地集团管理层43人同时注册成立了格林兰投资(张玉良为法人代表),作为上海格林兰有限合伙的执行事务合伙人,扮演普通合伙人角色,承担管理决策职能。

拥有决策权的管理层即格林兰投资(GP)拥有上海格林兰30%股权,而上海格林兰又拥有上市公司28.83%的股权,所以管理层持有上市公司近9%股权。

在整个重组架构的安排中,这个层叠复制的双重有限合伙安排极为重要,充分体现了管理层和员工的利益诉求,并规避了以往通过信托结构进行利益安排的种种弊端。

尤其需要关注的是,格林兰投资为绿地管理层直接控制,是其核心利益的体现,其法定代表人正是绿地集团董事长兼总经理张玉良。

从“壹有限合伙”到“叁拾贰有限合伙”,在每一个小的有限合伙安排中,格林兰投资作为普通合伙人(GP),只象征性出资1000元即获得了管理权。这样,在一共32个小有限合伙安排中,格林兰投资累计出资额只有区区3.2万元。即,格林兰投资以3.2万元控制了3759.74万元的员工持股权。这是关键安排的第一步。

在此基础上,以32个小有限合伙安排为有限合伙人(LP),格林兰投资作为普通合伙人(GP),出资6.8万元(注册资本10万元,其余的3.2万元已经作为对32个小有限合伙安排的出资),成立了大的有限合伙安排“上海格林兰”。这是关键安排的第二步。张玉良通过注册资本仅有10万元的格林兰投资,控制了3766.55万元的内部人持股权。

根据重组方案,金丰投资拟注入资产的预估值为655亿元,则上海格林兰所持新公司28.83%的股权,对应的资产价值则为188.8365亿元!

.png)

张玉良以一个注册资本只有区区10万元的公司(格林兰投资),通过一系列合适的有限合伙安排,达到了四两拨千斤、蚂蚁拉火车的效果:轻松实现了对190亿元庞大资产的控制。

在绿地重组这一案例中,有限合伙安排的运用是最大的亮点,并且这一做法具有高度的可复制性,有望成为此后员工股权安排的常规做法。

据了解,绿地集团实现借壳上市后,将作强“一个”主业、推进“三大”战略,主业即为房地产,“三大”战略为“大基建、大金融、大消费”。而金丰投资的公告中披露:“大基建”领域将重点发展地铁产业,“大金融”领域将通过投资并购,着力获取核心金融资产,建立起拥有多种金融牌照的金融控股集团;“大消费”领域将重点发展进口商品直销、酒店、旅游等产业。作为我国最大的混合所有制房企的绿地集团,即将实现集团“A+H”股双平台模式的终极目标。

GOCSG-微信AD(2).jpg)

相关资讯

同类文章排行

- 注册香港公司后一定要年审吗?

- 驰名商标离你远吗?

- 【简政放权】--境外投资监管将改为事后备案

- 离岸风云:量体裁衣,走出迷雾!

- 工商总局:年报应速办不宜迟

- 高科技企业如何避免国际知识产权纷争

- 离岸小故事,蕴藏大智慧

- 【离岸公司避税方式】跨国公司转移定价之运用!

- 关于增值税发票系统升级有关事项的通知

- 浅谈离岸公司四种常见的进出口操作模式

最新资讯文章

- 离岸公司维护丨BVI公司变更名称

- 离岸公司维护丨BVI公司变更股东、董事

- 离岸公司维护丨BVI公司注销

- 离岸公司丨巴拿马公司注册

- 离岸公司丨韩国公司注册

- 离岸公司丨日本株式会社注册

- 香港公司维护丨变更董事

- 香港公司维护丨更换法定秘书

- 香港公司维护丨增资、更名

- 香港公司维护丨股份转让

您的浏览历史